La preuve de travail (PoW) et la preuve d’enjeu (PoS) sont deux concepts différents qui accomplissent la même tâche. Les deux approches ont leurs avantages et leurs inconvénients indéniables. Malheureusement, les arguments contre la PoS proviennent souvent d’une mauvaise compréhension ou d’une négligence des problèmes de la PoW. Dans cet article, nous allons plaider en faveur de la PoS.

Résumé :

- La décentralisation de Bitcoin se dégrade. Selon une étude, environ 50 gros mineurs contrôlent un taux de hachage de 50 %.

- Le minage PoW est exclusif car les participants doivent investir dans du matériel et de l’énergie. Les grands acteurs ont plus de facilité à négocier des rabais, ce qui leur confère un avantage concurrentiel.

- Les réseaux PoS peuvent être plus décentralisés car tout le monde peut facilement participer au consensus via la déléguation d’enjeu.

- Le coefficient de Nakamoto du bitcoin est de 4.

- L’infrastructure critique de Bitcoin dépend de 3 FAI.

- PoS est critiqué pour les personnes qui jalonnent sur les échanges. Bitcoin a exactement le même problème car les gens sont obligés de miner par l’intermédiaire de tiers.

- Cardano fonctionne de manière similaire à Bitcoin et est construit sur le consensus de Nakamoto. La seule différence est que la cryptographie moderne est utilisée au lieu de la consommation d’énergie.

- Le coût d’une attaque à 51 % est au moins environ 330 fois plus élevé pour Cardano (6 milliards de dollars) que pour Bitcoin (18 millions de dollars).

- Les réseaux PoW pourraient ne pas être économiquement viables à long terme.

- La résilience des réseaux PoS à une attaque de 51 % repose sur la distribution des pièces. Tant que les utilisateurs sont disposés à protéger le réseau, un attaquant n’a aucune chance.

- Les réseaux PoS sont beaucoup plus résistants aux différentes attaques en raison de leur indépendance vis-à-vis de l’électricité.

- Lorsque la valeur du BTC chute, les mineurs sont obligés de vendre des pièces. Les stakers n’ont pas à vendre de pièces ADA, la sécurité du réseau ne diminue donc pas.

- L’argument populaire “les riches deviennent plus riches” s’applique davantage aux réseaux PoW qu’aux réseaux PoS.

- Le bitcoin est similaire aux monnaies fiduciaires dans la mesure où les décisions clés sont prises par un petit groupe exclusif. Dans les réseaux PoS, chaque individu dispose d’une voix. Les détenteurs de BTC font confiance aux mineurs PoW, tout comme les détenteurs d’USD font confiance à la Fed.

Introduction

Satoshi Nakamoto a lancé la révolution financière avec le lancement de Bitcoin en 2009. Bitcoin utilise le consensus PoW, qui fonctionne très bien tout au long de son existence et a prouvé sa qualité. Cependant, aucun protocole ne vit dans le vide, et en raison de l’environnement dynamique et des paramètres internes du protocole, les caractéristiques individuelles changent au fil du temps. Les bitcoins ne sont pas minés sur un grand nombre d’ordinateurs portables comme au début. Les mineurs doivent acheter du matériel coûteux et déléguer le taux de hachage à un pool choisi. Par un processus appelé “halving”, le budget de sécurité change régulièrement. Certaines tendances ne sont pas positives et il est juste d’en discuter ouvertement.

Vers 2015, l’équipe d’IOG a commencé à construire Cardano. L’équipe s’est demandé s’il serait plus avantageux d’utiliser PoW ou PoS. La décision pour PoS a été prise après des recherches minutieuses et de nombreuses études scientifiques. Cardano a commencé à utiliser PoS en 2020 et le protocole fonctionne sans aucun problème majeur ni besoin de redémarrage. De nombreux articles scientifiques sont évalués par des pairs et ont été présentés lors de nombreuses conférences. L’étude Ouroboros Praos Proof-of-Stake compte plus de 100 citations dans d’autres articles. Il convient de mentionner que toutes les études scientifiques et le code source sont ouverts. N’importe qui dans le monde peut voir comment le PoS est conçu et comment il fonctionne.

Un article intéressant sur l’opposition entre PoW et PoS provient de Lyn Alden, qui considère que PoW est une meilleure solution. Nous allons essayer de montrer que PoS offre une alternative intéressante à bien des égards.

Lyn a concentré son travail sur le PoS d’Ethereum. Nous allons nous concentrer sur le PoS de Cardano, car nous connaissons mieux ce consensus. Plus important encore, le PoS de Cardano fonctionne depuis près de deux ans au moment où nous écrivons ces lignes. Il n’est pas nécessaire de spéculer sur ce qui pourrait fonctionner en théorie. La pratique montre comment le PoS a fonctionné au cours des deux dernières années.

Caractéristiques importantes du réseau

Les caractéristiques suivantes sont les plus importantes pour les réseaux publics de blockchain. C’est pourquoi nous leur consacrons le plus de place dans cet article.

- Décentralisation : la décentralisation est une caractéristique essentielle qui distingue toutes les solutions financières actuelles des réseaux blockchain. La décentralisation consiste à répartir le pouvoir de décision entre le plus grand nombre possible de participants indépendants.

- Sécurité : en raison de la nature décentralisée des réseaux blockchain, la sécurité est construite sur des principes complètement différents de ceux des solutions centralisées. La sécurité des réseaux blockchain repose sur la théorie des jeux et est construite sur la stratégie de personnes qui veulent indépendamment maximiser leur propre profit. La sécurité des réseaux dépend des incitations financières qui doivent motiver un comportement honnête et être en accord avec l’intérêt du réseau. Le réseau restera sûr si les participants honnêtes sont majoritaires.

- Durabilité à long terme : les réseaux blockchain sont comme des entreprises qui fonctionnent avec un budget et ont des revenus et des dépenses. Le réseau paie les participants au consensus pour la sécurité et la décentralisation. Les revenus sont constitués de l’expansion monétaire, qui peut avoir des limites, et de la collecte des frais de transaction. Le bitcoin et Cardano ont un nombre de pièces plafonné, de sorte qu’au fil du temps, les revenus dépendront de plus en plus principalement des frais de transaction.

La décentralisation et la sécurité sont des paramètres qui doivent croître au fil du temps avec une plus grande adoption du réseau. Plus le nombre de personnes qui dépendent du protocole blockchain est important, plus la sécurité doit être élevée. Cela signifie que le coût d’une attaque doit augmenter pour empêcher les attaquants de tenter d’en commettre une. En même temps, la décentralisation doit croître, car les tentatives de contrôle du réseau par les politiciens et les entreprises vont augmenter.

Le budget du réseau détermine directement la durée pendant laquelle ces caractéristiques clés peuvent être maintenues à un niveau suffisamment élevé. Lorsque le budget diminue, la qualité de la sécurité et de la décentralisation peut théoriquement diminuer également, ce qui peut conduire à une tentative d’attaque réussie.

Il est important de noter que l’on ne définit nulle part ce qu’est un niveau suffisant de sécurité et un niveau suffisant de décentralisation. Les équipes doivent s’efforcer d’avoir ces caractéristiques aussi élevées que possible et d’évoluer avec l’adoption. Cette tâche peut être très complexe, à condition de ne pas enfreindre les règles de base du protocole.

Distribution du pouvoir

Il n’est pas technologiquement possible pour tous les acteurs d’un réseau public d’avoir un statut égal. Dans le cas de Cardano et de Bitcoin, les opérateurs de pool ont la plus grande responsabilité car ils produisent les blocs. Ainsi, ils peuvent décider, par exemple, quelles transactions inclure dans un bloc, ou sur quel bloc s’appuyer en cas de fork. Si les régulateurs veulent imposer la censure des transactions, ils n’ont qu’à se concentrer sur les opérateurs de pools. Plus le nombre de pools de différents pays est important, plus le réseau sera résistant aux pressions réglementaires.

Le groupe suivant est constitué d’entités qui délèguent leur pouvoir aux opérateurs de pools. Dans le cas des réseaux PoW comme le Bitcoin, les mineurs délèguent le taux de hachage au pool choisi. De même, dans le cas des réseaux PoS comme Cardano, les stakers délèguent les pièces au pool choisi. En principe, il s’agit du même processus. Les délégués sont convaincus que l’opérateur du pool choisi se comportera honnêtement. Si ce n’est pas le cas, ils délèguent leur pouvoir à un autre pool. Il est sain qu’il y ait plusieurs opérateurs de pool dans le réseau et qu’il soit économiquement possible de lancer un nouveau pool.

Les opérateurs de pool peuvent avoir leur propre part de pouvoir décisionnel (leur propre taux de hachage ou leurs propres pièces), mais ils dépendent surtout des délégataires. En cas d’attaque, ce sont les délégués qui peuvent éviter l’attaque ou imposer le comportement souhaité des opérateurs de pool par délégation de pouvoir. Par exemple, si les régulateurs forcent un grand pool à censurer les transactions, les délégués commenceront à soutenir un autre pool. Là encore, plus le pouvoir est réparti entre les délégués, plus le réseau sera résistant aux attaques. Plus la distribution du pouvoir augmente, plus la prise de décision est démocratique.

Au début, le bitcoin n’avait pas de pools. N’importe qui pouvait miner un bloc sur son ordinateur portable et obtenir une récompense. La décentralisation de Bitcoin était à un niveau maximal, les utilisateurs ayant un statut à peu près égal. Cela a changé avec l’arrivée des mineurs ASIC et l’émergence des pools. Les utilisateurs ont dû acquérir du matériel coûteux pour qu’il soit intéressant de miner des pièces de monnaie BTC. Avec l’avènement des pools, un petit groupe d’entités était en mesure de produire un bloc. La sécurité du réseau s’est considérablement améliorée, mais la décentralisation a commencé à décliner de manière significative.

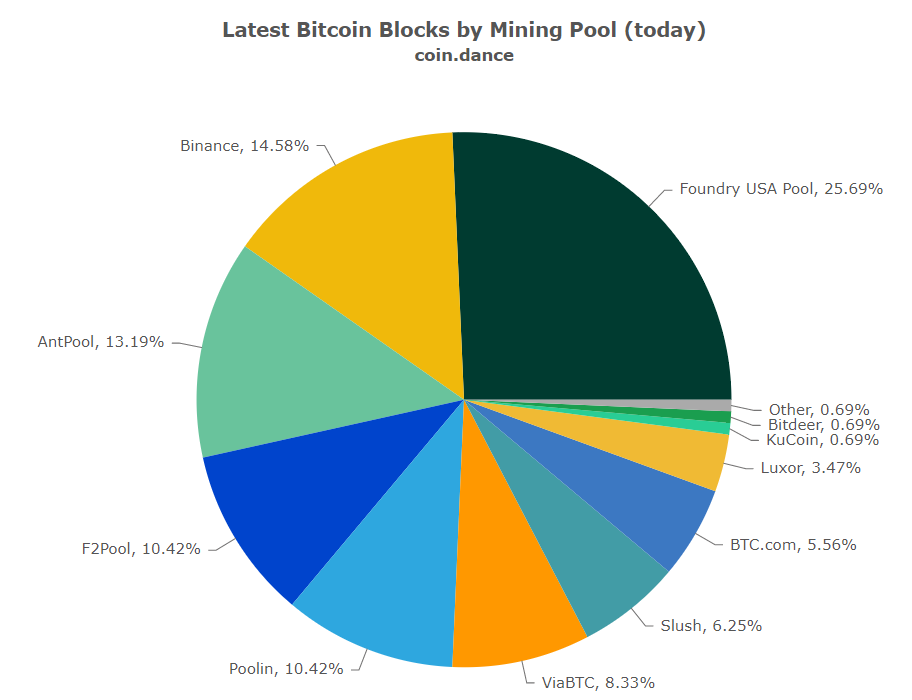

Aujourd’hui, la production de blocs est dominée par environ 9 pools majeurs. L’un des principaux acteurs est la bourse Binance. Notez que si Foundry USA Pool, Binance et AntPool acceptaient de travailler ensemble, ils auraient un taux de hachage combiné de plus de 51 %. Les délégués pourraient déléguer le taux de hachage ailleurs si cela convenait au réseau. La question est de savoir à quelle vitesse ils réagiraient à un problème potentiel.

L’image ci-dessus date de la rédaction de l’article, le 22 Juin 2022

Le minage de bitcoins est devenu un business. Des entrepreneurs achètent des dizaines de milliers de mineurs ASIC et les installent dans de grands halls d’extraction. Les grands acteurs peuvent négocier des remises importantes avec les fournisseurs de matériel et d’énergie. Ils peuvent même négocier de meilleures conditions avec les opérateurs de pools. L’énergie étant plus ou moins chère selon les régions du monde, l’exploitation minière sera toujours concentrée géographiquement dans les endroits où les conditions sont meilleures. Pendant longtemps, la Chine a dominé le secteur minier. Si les conditions d’exploitation minière étaient nettement meilleures dans une région donnée, il y aurait à nouveau une concentration. Les mineurs amateurs nationaux n’ont aucune chance de rivaliser. Surtout dans les régions où l’énergie est chère ou rare. L’extraction de bitcoins est une affaire exclusive réservée aux riches et à certaines régions du monde.

L’état actuel de la décentralisation et de la sécurité du bitcoin est décrit dans une étude scientifique réalisée par des experts de Cambridge en 2021. Citons un paragraphe.

Nous montrons que la capacité de minage de Bitcoin est hautement concentrée et ce, depuis les cinq dernières années. Les 10 % de mineurs les plus importants en contrôlent 90 % et seulement 0,1 % (environ 50 mineurs) contrôlent près de 50 % de la capacité minière. En outre, cette concentration de la capacité minière est anticyclique et varie en fonction du prix du bitcoin. Elle diminue après de fortes augmentations du prix du bitcoin et augmente dans les périodes où le prix baisse ou. Ainsi, le risque d’une attaque de 51 % augmente dans les périodes où le prix du bitcoin chute précipitamment ou après les événements de halving, où les récompenses par bloc sont divisées par 2.

Comme vous pouvez le constater, selon l’étude, la tendance à long terme est très négative en termes de décentralisation. L’étude se penche également sur la sécurité, mais nous y reviendrons plus tard. Voyons maintenant dans quelle mesure le réseau PoS de Cardano est décentralisé et pourquoi il l’est.

La décentralisation et la sécurité des réseaux PoS se développent en même temps que la distribution des pièces natives. C’est un avantage, car les paramètres clés augmentent avec l’adoption, c’est-à-dire avec l’importance sociale et financière du réseau. Dans le réseau Cardano, chaque détenteur de monnaie ADA peut être en même temps un délégant. Le jalonnement ( staking en anglais ) peut être considéré comme une sorte d’analogie avec le minage de bitcoins. Dans le cas du bitcoin, les détenteurs de BTC n’ont aucun droit de décision et ne peuvent pas participer au consensus du réseau. Avec les réseaux PoS, littéralement, tout utilisateur de monnaie peut prendre des décisions. Ajoutons que ce n’est pas seulement au niveau du consensus du réseau mais aussi dans une forme de gouvernance décentralisée.

Les détenteurs de pièces ont toujours le plus grand intérêt dans la sécurité et la décentralisation du réseau. Il s’agit du groupe le plus important qui achète des pièces avec son argent. En raison de la demande de pièces, la valeur des pièces augmente, ce qui affecte la sécurité car les pièces servent également de récompense pour les opérateurs de pool et les délégués. Dans les réseaux PoW, les délégués sont uniquement des hommes d’affaires qui n’ont pas besoin de détenir les pièces. Ils ne se soucient que du profit. Dans les réseaux PoS, les détenteurs de pièces sont également les décideurs, ce qui est plus logique.

De notre point de vue, il n’est pas logique que ceux qui ont le plus d’intérêts dans le système, c’est-à-dire les détenteurs de pièces, n’aient aucun droit de décision. Les détenteurs de BTC doivent faire confiance aux mineurs pour agir dans leur intérêt. Mais les mineurs préféreront toujours leurs propres intérêts économiques. Ajoutons que la plupart des détenteurs de pièces n’exploitent pas un nœud complet, ils n’ont donc aucune influence sur le consensus, même en termes de choix du client.

Si vous voulez avoir un pouvoir de décision dans un réseau de preuve d’enjeu, il vous suffit de détenir des pièces et d’avoir un portefeuille léger. On pourrait dire que les propriétaires des pièces sont également les propriétaires du réseau.

Le jalonnement est nettement plus inclusif, car n’importe qui dans le monde peut acheter des pièces pour la même valeur. Il n’est pas nécessaire d’acheter du matériel coûteux lorsque les utilisateurs veulent commencer à utiliser le jalonnement. Le jalonnement n’est pas une activité risquée, ce qui fait que davantage de personnes sont susceptibles de vouloir y participer. Cardano ne requiert pas de quantité minimale de pièces pour le jalonnement. Les utilisateurs n’ont littéralement besoin que de quelques pièces.

Que ce soit pour le PoW ou le PoS, tout le monde aimerait s’assurer un revenu passif. Le jalonnement, cependant, est beaucoup plus accessible aux gens ordinaires. Les intérêts économiques égoïstes augmentent la décentralisation et la sécurité des réseaux PoS. Pour les réseaux PoW, seule la sécurité augmente au détriment de la décentralisation. Pour être plus précis, n’importe qui dans le monde peut essayer de participer au minage PoW. Les entrepreneurs individuels sont en concurrence les uns avec les autres, mais leur nombre diminue avec le temps car seuls les meilleurs peuvent réussir.

En d’autres termes, le succès du minage PoW dépend de nombreux facteurs externes, alors que dans le cas du PoS, l’achat de pièces est suffisant pour permettre à un détenteur de pièces de participer au jalonnement pendant une longue période et de recevoir régulièrement des récompenses.

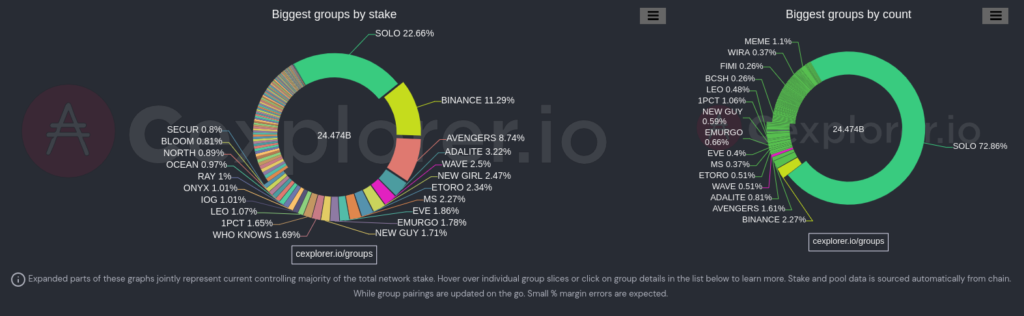

Si vous regardez le nombre de pools dans le réseau Cardano, vous verrez un grand nombre de petits joueurs. Bien sûr, il y a aussi des baleines dans le réseau Cardano. Cependant, l’avantage des réseaux PoS est que le protocole est conscient de sa propre décentralisation et peut encourager économiquement sa croissance. Théoriquement, les récompenses maximales dans une époque ne peuvent être atteintes que s’il y a un certain nombre souhaité de pools saturés. Ajoutons qu’il y a plus de 1,1 million de délégués dans le réseau et que ce nombre ne cesse d’augmenter.

La qualité de la décentralisation ne dépend pas seulement du consensus du réseau, mais aussi de l’infrastructure sous-jacente. Trail of Bits, mandaté par la DARPA, a publié un rapport évaluant la décentralisation de Bitcoin et Ethereum. Permettez-moi de citer une phrase du rapport :

Le coefficient de Nakamoto du bitcoin est de quatre, car prendre le contrôle des quatre plus grands pools miniers fournirait un hashrate suffisant pour exécuter une attaque de 51%.

Il s’agit essentiellement d’un résultat très similaire à celui de l’étude citée ci-dessus.

Vous apprendrez également dans le rapport que le trafic du protocole Bitcoin n’est pas chiffré et que 60 % du trafic réseau ne traverse que trois FAI. Cela pourrait constituer une vulnérabilité critique, car les FAI et les fournisseurs d’hébergement ont la possibilité de dégrader ou de refuser arbitrairement le service à tout nœud.

Une autre constatation est que le protocole de pool minier de Bitcoin, Stratum, n’est pas chiffré et essentiellement non authentifié. Des attaques malveillantes peuvent être menées pour estimer le taux de hachage et les paiements d’un mineur dans le pool et manipuler les messages Stratum pour voler les cycles de CPU et les paiements des participants au pool minier.

Les gens se concentrent parfois trop sur le consensus du réseau et oublient que la décentralisation dépend également de la couche réseau. Dans le cas de Bitcoin, cette couche est dépassée et vulnérable.

Délégation directe et indirecte de pouvoir

Le PoS est critiqué parce que les gens misent sur des échanges centralisés. C’est une critique légitime, mais si vous regardez l’image ci-dessus, vous verrez que Binance a une part de 11%. C’est une part plus petite que celle de l’exploitation minière du bitcoin, où Binance a une part de 14%.

Le jalonnement sur les bourses d’échanges (centralisées) signifie que les gens confient des pièces à un tiers qui décide à quel pool ils délèguent. Les bourses peuvent alors créer leurs propres pools et utiliser les pièces des utilisateurs pour la délégation. Les bourses peuvent utiliser les pièces à mauvais escient pour une attaque, ou les pièces peuvent être volées par un attaquant qui les utilise ensuite pour une attaque. Comme vous pouvez le constater, la part de Binance n’est pas significative et aura probablement tendance à baisser avec le temps. Les gens feront de moins en moins confiance aux solutions centralisées et des solutions décentralisées apparaîtront sur le marché. En outre, le nombre d’acteurs majeurs va également augmenter. Pour l’instant, il ne s’agit pas d’un risque majeur. La communauté travaille pour s’assurer que les gens sont éduqués sur les risques liés aux échanges centralisés et aux mises à partir de leurs propres portefeuilles.

En général, la délégation de pouvoir peut être divisée en deux catégories : directe et indirecte. La délégation directe signifie que le propriétaire des pièces ou du taux de hachage, c’est-à-dire celui qui les a payés, choisit directement le pool auquel il délègue et peut modifier son choix à tout moment. La délégation indirecte signifie que l’utilisateur confie les pièces ou le taux de hachage à un tiers, qui promet une récompense et décide lui-même à qui il délègue le pouvoir. Ainsi, les délégataires n’ont pas le choix entièrement sous leur contrôle.

Il est important de mentionner que Bitcoin a exactement le même problème de délégation indirecte du taux de hachage que les réseaux PoS avec le jalonnement sur les échanges. Les gens peuvent acheter de la puissance de calcul à des tiers qui exécutent le PoW mining pour leur argent. C’est ce qu’on appelle le cloud mining. Si le prix de l’énergie est cher en Europe, par exemple, et que les gens veulent quand même gagner de l’argent avec le minage, ils peuvent acheter des taux de hachage ou louer des mineurs ASIC à un tiers en Amérique. Les paiements sont effectués sur des comptes bancaires. Tout se fait à distance.

Le problème est le même qu’avec le jalonnement, car le tiers peut se réserver le droit de choisir à quel pool déléguer. Même si l’utilisateur est autorisé à choisir un pool, il peut difficilement vérifier que le tiers a délégué le taux de hachage au pool choisi. Les utilisateurs paient sans contrôler l’utilisation du taux de hachage. La possibilité d’utiliser abusivement le taux de hachage pour une attaque est similaire à celle d’utiliser abusivement des pièces de monnaie. Le tiers ne risque pratiquement rien, puisque de nombreuses personnes peuvent payer l’énergie à l’avance.

Les grands tiers ont toujours l’inconvénient d’être faciles à attaquer. Un attaquant peut couper temporairement le taux de hachage au moment de l’attaque ou le rediriger là où il doit aller.

Dans les réseaux PoS, le problème peut être résolu par l’éducation des utilisateurs ou la législation (les échanges centralisés peuvent être interdits de jalonnement). Pour les réseaux PoW, c’est beaucoup plus compliqué, car le minage PoW est exclusif par principe et ceux qui veulent participer doivent essentiellement faire confiance au tiers. Il n’y a pas d’autre choix.

Sur le site Web de Genesis Mining, vous pouvez trouver des informations indiquant que plus de 2 millions de personnes utilisent ses services. En outre, il existe d’autres acteurs similaires. Ces tiers contribuent de manière significative au taux de hachage global du minage de bitcoins.

Ressources et sécurité

La répartition du pouvoir de décision dépend d’une ressource particulière. La consommation d’électricité est importante pour le PoW mining. L’électricité est une ressource coûteuse et infinie qui n’est pas rare. L’électricité peut être achetée avec de l’argent, ce qui, dans le contexte du minage de bitcoins, peut être considéré comme une sorte d’investissement en vue de réaliser des bénéfices. La ressource doit être consommée, ce qui donne lieu à une récompense. Le coût du minage est couvert par la récompense et, idéalement, les participants en tirent un bénéfice. Le minage est une activité risquée et peut ne pas être rentable.

Les pièces des projets PoS sont une ressource coûteuse et limitée. La ressource elle-même est donc rare. Les pièces ne sont pas consommées lors du jalonnement. La récompense est toujours garantie par le protocole pour un comportement honnête.

Comme nous l’avons écrit plus haut, les récompenses dépendront de plus en plus de la collecte de frais. Examinons les plus grandes différences entre PoW et PoS.

Bitcoin assure sa sécurité par la force brute. Si quelqu’un veut attaquer Bitcoin, ou réécrire l’histoire, il doit inconditionnellement consommer une quantité donnée d’électricité. Il n’y a pas d’autre option.

Les réseaux PoS comme Cardano fondent leur sécurité sur la décentralisation, c’est-à-dire la distribution des pièces ADA. Plus la distribution du pouvoir de décision est importante, plus il est difficile d’attaquer le réseau. Il est nécessaire d’attaquer un grand nombre d’entités indépendantes qui prennent des décisions pour elles-mêmes, notamment en sécurisant leurs pools et leurs pièces. Les acteurs individuels doivent bien protéger leurs clés privées. Cependant, cela correspond aux efforts de l’ensemble du secteur et les gens sont habitués à utiliser des portefeuilles matériels. Pour les opérateurs de pools, c’est une nécessité.

La consommation d’énergie remplit deux tâches dans les réseaux PoW. Tout d’abord, il s’agit d’une forme de loterie pour aider à décider qui obtient le droit de créer un nouveau bloc dans la période de temps donnée. Deuxièmement, il s’agit d’une sécurité contre l’écrasement de l’historique.

Le PoS de Cardano est construit sur les mêmes principes que le Bitcoin et il est basé sur le Consensus de Nakamoto. La différence fondamentale est que la cryptographie moderne est utilisée au lieu de la consommation d’énergie (Key Evolving Signature, Verifiable Random Function). La cryptographie est utilisée pour une loterie, c’est-à-dire pour déterminer qui obtient le droit de produire le prochain bloc. La différence fondamentale réside essentiellement dans la quantité d’énergie consommée. La différence est considérable. Alors que le Bitcoin a besoin d’environ la même quantité d’électricité qu’un pays européen, Cardano a besoin d’environ la même quantité qu’un hôtel. Pour se protéger contre l’écrasement de l’historique, il faudrait casser les clés cryptographiques, ce qui serait un processus plus coûteux en termes de calcul que d’essayer d’obtenir un taux de hachage plus élevé pour une attaque PoW de plusieurs jours.

La sécurité des réseaux PoW dépend directement du prix des pièces au moment de l’attaque. Dans un marché baissier, il y a plus de chances qu’une attaque ait lieu. Calculons le coût d’une attaque de 51 % sur le bitcoin, en négligeant les frais de transaction et le prix du matériel. Les frais de transaction ne constituent pas un élément important du budget, surtout dans les marchés baissiers. Supposons qu’un attaquant ait planifié une attaque depuis longtemps, il aurait donc acheté du matériel plus ancien auprès de mineurs qui ont capitulé et fait faillite pendant le marché baissier. Théoriquement, il pourrait obtenir du matériel plus ancien. Les pièces BTC valant 20 000 dollars, une attaque d’une journée coûterait environ 18 millions de dollars.

Si l’attaquant réussit l’attaque PoW, il reçoit également la récompense en bloc pour la plus longue chaîne, de sorte que le coût de l’attaque est essentiellement récupéré en termes d’énergie. Le coût de l’attaque est uniquement associé au matériel.

L’attaque sur le réseau PoS dépend également de la valeur des pièces. Cependant, l’attaquant n’achète pas une ressource externe infinie à un prix donné (comme l’énergie). L’attaquant doit acheter directement les pièces natives du projet dans la quantité requise. Par exemple, environ 51 % des pièces de l’ADA dans le cas du réseau Cardano. À l’heure où nous écrivons ces lignes, la valeur des pièces ADA est de 0,50 $, de sorte qu’une attaque coûterait au moins 6 000 000 000 $. Une attaque sur Cardano serait environ 333 fois plus coûteuse qu’une attaque sur Bitcoin.

Toutefois, il ne s’agit là que du coût théorique d’une attaque. La sécurité des réseaux PoS étant davantage liée à la décentralisation, un attaquant devrait s’arranger pour que des personnes lui vendent des pièces. Lorsque la demande de pièces est élevée sur le marché libre, leur valeur augmente également. Cela inciterait les gens à acheter des pièces à des fins de jalonnement. Le coût de l’attaque deviendrait de plus en plus élevé. Il est difficile d’estimer s’il est possible pour une seule entité d’acheter une telle quantité de pièces. Plus la demande d’achat de pièces est élevée, moins l’attaque est probable. Encore une fois, il ne s’agit pas seulement de la valeur des pièces. La distribution contribue également à prévenir les attaques. Au fur et à mesure que l’adoption du réseau, c’est-à-dire la distribution des pièces ADA, augmente, les chances d’une attaque diminuent. En outre, les baleines peuvent ne pas être disposées à vendre leurs pièces. Tant qu’il y a des baleines honnêtes dans le réseau, une attaque est fondamentalement impossible.

Il est relativement difficile de quantifier à quel point le PoW est meilleur que le PoS, ou vice versa, en termes de résilience face à une attaque de 51 %. Les deux concepts se portent très bien. Dans les deux cas, l’attaquant s’attaque à sa propre richesse. Si quelqu’un possède 1 % des pièces natives du réseau PoS, il dispose en principe de suffisamment d’argent pour vivre confortablement des récompenses de jalonnement, y compris sa famille. Ce n’est pas le cas avec les pièces BTC.

Budget de sécurité

La sécurité des protocoles Bitcoin est directement liée à la valeur des pièces BTC. Si la valeur des pièces BTC augmente, la sécurité augmente également. Malheureusement, l’inverse est également vrai. Cela signifie que pour chaque division par deux supplémentaire qui se produit tous les 4 ans, la valeur des pièces BTC doit également être multipliée par 2 au moins pour conserver au moins le niveau actuel du budget de sécurité. Cependant, comme nous l’avons expliqué ci-dessus, la propriété souhaitée est que la sécurité s’adapte à l’adoption.

Au cours du dernier cycle haussier, la valeur du BTC a été multipliée par 3,3 environ et est maintenant tombée en dessous de l’ATH du cycle haussier précédent. Cela signifie essentiellement que si le bitcoin doit dépasser le dernier ATH, la multiplication doit être plus élevée que la dernière fois. C’est tout à fait possible. Cependant, avec une capitalisation plus élevée, il sera plus difficile de faire des multiples de la valeur de la pièce.

Le coût d’une attaque d’un jour peut être calculé en prenant le nombre de récompenses par jour et en le multipliant par la valeur actuelle du BTC et la taille de la récompense du bloc. Si la valeur des BTC en 2032 est, disons, de 500 000 $, le calcul serait le suivant :

144 * 500,000 * 0.78 = 56,160,000

Si l’on néglige les frais de transaction, le budget de sécurité en 2032 pourrait être d’environ 56 millions de dollars, en supposant que la valeur des BTC atteigne cette valeur projetée.

Le PoW est une très bonne protection contre une attaque externe de 51%, mais seulement jusqu’à ce qu’il y ait un budget suffisant. Cela semble être un problème car personne ne peut prédire la valeur des pièces BTC à l’avenir. N’oublions pas que la valeur des bitcoins peut chuter de 80 % après avoir atteint l’ATH dans un cycle de quatre ans, de sorte que la sécurité chutera également du même montant. Il est donc juste de dire que le bitcoin pourrait ne pas être économiquement viable à long terme.

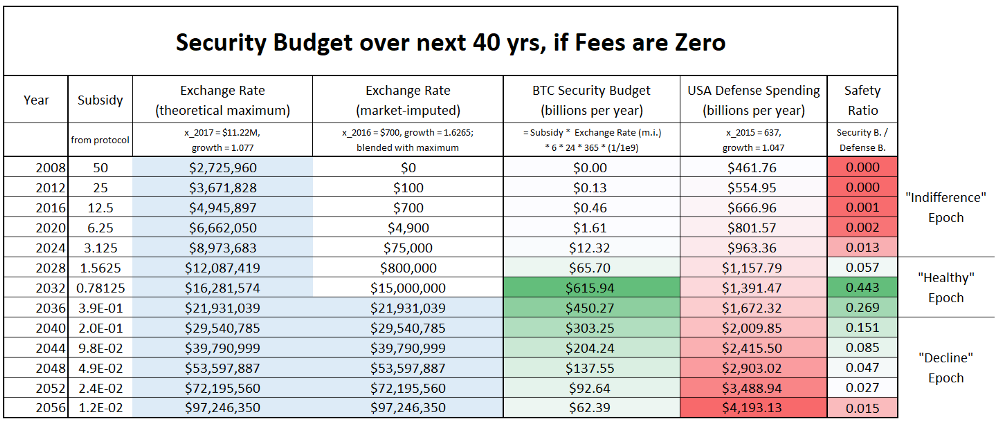

Un travail intéressant sur le sujet du budget de sécurité nous vient de Paul Sztorc. Dans cet article, vous trouverez le tableau suivant qui illustre la baisse de la récompense des blocs et la valeur projetée du BTC. Paul prédit qu’après 2032, le budget de sécurité commencera à diminuer.

À notre avis, il est inutile de spéculer sur l’évolution du marché à long terme. Il est clair que la sécurité des PoW pourrait connaître de sérieux problèmes dans 20 à 30 ans.

Les réseaux PoS pourraient être nettement mieux lotis, car le budget de sécurité ne dépend pas uniquement de la valeur des pièces, mais aussi de leur distribution. L’attaquant doit posséder plus de la moitié des pièces mises en jeu. Si Cardano joue un rôle social et financier important à l’avenir, on peut s’attendre à ce que la valeur des pièces ADA soit multipliée par 10, voire par 20, au cours des 10 à 20 prochaines années. Si la valeur des pièces ADA atteignait, disons, 10 $, le coût minimum d’une attaque serait d’environ 125 000 000 000 $. Cela semble suffisant du point de vue de la sécurité du réseau.

Le coût de fonctionnement du réseau de PdS sera toujours similaire, plus ou moins au coût de fonctionnement d’un hôtel. Il est réaliste de s’attendre à percevoir suffisamment de frais de transaction pour rémunérer les opérateurs et les délégataires du réseau.

Faisons un calcul rapide et hypothétique. Si un réseau quelconque traitait 1 000 transactions par seconde à un coût de 0,20 $, il gagnerait 17 280 000 $ par jour. Dans le cas du réseau PoS, une partie prenante avec une part de 0,001% gagnerait 172$ par jour. Dans le cas d’un réseau PoS ordinaire, il s’agirait d’une récompense suffisante pour inciter les utilisateurs à conserver les pièces. Les réseaux PoS peuvent hypothétiquement être économiquement viables uniquement grâce aux frais perçus. Nous avons négligé les coûts d’exploitation du réseau, mais ceux-ci sont minimes dans les réseaux PoS.

Dans le cas des réseaux PoW, la situation n’est pas aussi bonne, car un revenu similaire du réseau ne permettrait pas d’assurer une sécurité suffisante du réseau. Pire encore, une partie importante des revenus est utilisée par les mineurs pour couvrir les coûts énergétiques. Le bénéfice pour les mineurs serait donc relativement faible. N’oublions pas que le coût du matériel et le paiement des taxes sont également des dépenses que les mineurs doivent prendre en compte.

Lorsque la subvention du réseau commencera à diminuer de manière significative, ce qui se produira peu après 2044, lorsque la récompense par bloc sera de 0,09 BTC, le réseau Bitcoin devra collecter des dizaines, voire des centaines de millions de dollars US en frais. Si la scalabilité de la première couche ne s’améliore pas, les utilisateurs devront payer des frais de plusieurs centaines de dollars américains.

Bien sûr, si la valeur des pièces BTC était de plusieurs dizaines de millions de dollars, le réseau ne serait pas aussi dépendant des frais.

Prédire le revenu des frais perçus est également assez problématique, car le développement dépend des avancées technologiques, de l’adoption et de la volonté des gens de payer des frais coûteux aux premières couches. Les principes normaux du marché fonctionneront toujours et s’il existe une alternative moins chère, les gens l’utiliseront. Il est probable que les gens utiliseront les secondes couches et d’autres solutions moins chères pour transférer de la valeur, de sorte que ces solutions percevront des frais de transaction au détriment des premières couches.

Impact sur l’environnement

Cardano est environ 100 000 fois plus économe en énergie que Bitcoin. Cela peut être plus ou moins selon la valeur des pièces BTC, car la consommation d’énergie réelle dépend de la taille de la récompense. Il s’agit d’un facteur important, car la consommation d’énergie élevée sera toujours un sujet de controverse. Si plusieurs réseaux PoS fonctionnent aujourd’hui, il sera de plus en plus difficile de justifier le fonctionnement d’un réseau PoW. Il y aura toujours une grande partie de la population qui sera soucieuse de l’environnement et rejettera le PoW. La jeune génération a tendance à se soucier davantage de l’environnement que l’ancienne.

Les partisans du PoW, dont Lyn, affirment que le PoS est un consensus beaucoup plus complexe et que nous devrions donc préférer utiliser le PoW. Ce n’est pas parce que le PoW est plus simple. Nous craignons que cet argument soit difficile à défendre dans le monde de la technologie. C’est comme si l’on disait que nous ne devrions pas fabriquer des moteurs à combustion plus efficaces et plus propres parce que cela augmente le risque d’accidents de la route. Ou que nous devrions utiliser la première génération de téléphones portables et que le progrès s’arrêterait à l’envoi de SMS. La réalité est que la science et la recherche font constamment progresser la technologie. L’amélioration des technologies fait naturellement partie de notre culture. Aujourd’hui, presque personne ne sait quelles technologies sont utilisées dans un téléphone portable et comment elles fonctionnent exactement. Pourtant, nous les utilisons tous.

La PoS est un consensus plus complexe, mais cela ne signifie pas qu’elle ne fonctionne pas. Comme nous l’avons écrit dans l’introduction, toutes les études scientifiques et tous les codes sources sont des sources ouvertes. Si nous pouvons créer des technologies plus respectueuses de l’environnement, nous devrions les utiliser, et les gens gravitent naturellement vers cela.

Le PoW et le PoS reposent tous deux sur la cryptographie, qui est basée sur les mathématiques. La fonctionnalité peut être vérifiée scientifiquement. De notre point de vue, le PoS n’est pas fondamentalement plus complexe que le PoW. Supposons que des outils cryptographiques différents soient utilisés. Quelle est la différence entre la fonction de hachage et les signatures évolutives de clés ?

Il n’y a aucune raison de préférer les anciens outils cryptographiques et de craindre les nouveaux. Les anciens outils cryptographiques deviennent obsolètes et ne sont plus sûrs. Il est important de continuer à en créer de nouveaux. Avec l’avènement de l’informatique quantique, la cryptographie actuelle sera remplacée. Les réseaux blockchain seront prêts pour cela ou ils disparaîtront. En d’autres termes, même le bitcoin devra utiliser une cryptographie plus complexe dans quelques années.

Différentes attaques sur le réseau

Les réseaux décentralisés ne devraient idéalement avoir aucun point de défaillance unique. La réalité est que les réseaux blockchain comptent des acteurs importants. Il s’agit principalement d’opérateurs de pools et des groupes de délégataires.

Il est relativement facile d’attaquer physiquement les points importants des réseaux PoW, car l’exploitation minière a lieu dans de grandes halles minières faciles à tracer. Dans le passé, les taux de hachage ont chuté en raison des inondations en Chine. Si un pays décide d’interdire le minage, il faut beaucoup de temps pour transporter ailleurs les mineurs ASIC d’une manière ou d’une autre.

Les réseaux PoS sont beaucoup plus résistants aux attaques physiques, car ils ne dépendent essentiellement que d’Internet et de l’électricité. Des millions de personnes dans le monde peuvent déléguer leur pouvoir à un pool choisi par le biais du portefeuille. Si un pays interdit le jalonnement ou l’exploitation d’un pool, les pièces peuvent être transférées en quelques minutes et l’activité peut être mise en place à l’autre bout du monde relativement rapidement.

Les mineurs ASIC peuvent être facilement confisqués et ensuite utilisés pour des attaques ou détruits. C’est plus difficile avec les pièces de monnaie car leurs propriétaires sont plus répartis dans le monde entier. Il est donc plus difficile de les trouver et de faire respecter la loi.

Si le taux de hachage chute de manière inattendue et ne peut être délivré rapidement, la production de blocs ralentit. Cela peut rapidement engorger le réseau de nouvelles transactions. Si cela se produit au début d’un cycle d’ajustement de la difficulté, il peut s’écouler un temps relativement long avant que le réseau ne soit à nouveau utilisable.

Les réseaux PoS n’ont rien à voir avec l’ajustement de la difficulté. À intervalles réguliers et courts, différents pools se voient attribuer le droit de produire le prochain bloc. Soit ils tentent leur chance et sont récompensés, soit ils ne le font pas. Si un pool ne parvient pas à produire un bloc dans un créneau donné, ce n’est pas un problème, car un autre pool aura bientôt l’occasion de le faire.

La dépendance du bitcoin vis-à-vis du matériel et de l’électricité est considérée comme un avantage en raison de son ancrage dans le monde physique. Cependant, elle présente également des inconvénients évidents. Si un fournisseur créait une nouvelle technologie nettement plus efficace que les solutions concurrentes et décidait de ne pas vendre son appareil et de l’utiliser lui-même, il centraliserait essentiellement le minage. Au fil du temps, un tel acteur contrôlerait complètement le réseau.

Quelque chose de similaire peut se produire avec l’énergie. Si un État voulait contrôler l’exploitation minière et donc essentiellement le processus de vote, il lui suffirait de subventionner l’énergie ou de construire une nouvelle source. D’autres États pourraient faire la même chose. Le problème est que les entrepreneurs seraient désavantagés et que les détaillants n’auraient aucune chance de participer à l’exploitation minière. Le réseau serait essentiellement contrôlé par quelques États.

Attaquer les réseaux PoW semble plus difficile, car l’attaquant doit se procurer des mineurs ASIC. Au fil du temps, toutes les technologies deviennent moins chères et plus efficaces. Par exemple, Intel a présenté une nouvelle puce qui sera deux fois moins chère et 15 % plus efficace que les solutions des concurrents actuels. Cela signifie que les mineurs ASIC actuels se vendront au rabais. Plus la technologie des ASIC miners se développera, plus l’attaque des 51% sera facile et bon marché.

La participation à la décentralisation doit être aussi inclusive que possible, car le désir de contrôler le réseau croît en même temps que son importance. Aujourd’hui, le commerce a essentiellement chassé le détail du système. À terme, le bitcoin pourrait être contrôlé par quelques hommes d’affaires de premier plan, ou par quelques États. Il n’y a personne dans ma région qui mine du bitcoin. Quelques personnes exploitent l’Ethereum. Cependant, je connais des dizaines de personnes qui misent sur ADA. C’est la réalité d’aujourd’hui.

Construire la décentralisation du réseau PoS et le processus de décision sur la distribution des pièces semble une meilleure conception. Néanmoins, les États peuvent essayer d’acheter de grandes quantités de pièces et d’acquérir une position dominante. Une fois que quelques grands acteurs auront une domination significative, les gens perdront confiance et migreront vers un autre réseau. Essayer de dominer et d’abuser de leur position n’a pas beaucoup de sens du point de vue des grands acteurs.

On peut dire que les réseaux PoW et PoS peuvent être contrôlés par quelques entités disposant d’un budget important. De ce point de vue, nous ne voyons aucune différence entre les deux protocoles de consensus.

Les réseaux décentralisés doivent être résistants non seulement aux attaques externes mais aussi aux attaques internes. C’est-à-dire, aux attaques des opérateurs de pool et des grands délégués. En supposant un budget de sécurité suffisamment important, les réseaux PoW résistent bien aux attaques externes. Selon l’étude citée ci-dessus, environ 50 mineurs contrôlent 50% du taux de hachage. Cela signifie que si ces 50 mineurs coopèrent, ils pourraient collectivement compromettre le réseau. Bien que 50 acteurs soit encore un nombre relativement important, ce nombre peut diminuer avec le temps. Le risque d’abus de pouvoir augmente.

Les réseaux PoS sont plus susceptibles de résister non seulement aux attaques externes mais aussi aux attaques internes, en supposant que la distribution des pièces augmente. Les réseaux PoS sont plus jeunes, il faudra donc attendre quelques années avant de pouvoir tirer des conclusions définitives.

Les baleines seront toujours présentes dans tout système où le pouvoir peut être acquis par l’argent. Il est réaliste d’imaginer que les équipes ainsi que la communauté seront obligées de proposer de nouvelles règles afin d’accroître la décentralisation.

Il est intéressant de voir comment les gens se comportent lors de fortes chutes de la valeur des pièces. Les mineurs de PoW doivent vendre des pièces régulièrement pour rester rentables. Lorsque la valeur des pièces chute brutalement, les mineurs sont obligés de les vendre rapidement pour pouvoir couvrir leurs coûts énergétiques. Cependant, cela fait chuter encore plus la valeur des pièces. Cela provoque une panique sur le marché et une vente massive. Les mineurs peuvent également fermer temporairement les mineurs ASIC et attendre de voir comment la situation évolue. Ces deux solutions peuvent réduire la sécurité du bitcoin. La réduction de la valeur des pièces BTC affectera principalement les propriétaires.

Pour les réseaux PoS, la baisse de la valeur des pièces n’a pas un impact aussi dramatique sur la sécurité. Lors de la récente chute de la valeur du BTC sous le niveau de 20 000 dollars, le nombre de personnes qui ont misé des pièces ADA n’a pas diminué. Le jalonnement ne comporte aucun risque direct de perte d’argent, si ce n’est une baisse de la valeur des pièces ADA. Les gens sont plus disposés à résister à une baisse de prix à court terme, car s’ils croient à un retour de la valeur des pièces ADA, ils n’ont aucune raison d’arrêter de jalonner. Ils continuent essentiellement à protéger le réseau contre une attaque à 51%. L’indépendance vis-à-vis de l’électricité semble être un avantage dans ce cas.

S’il y avait un grand nombre de mineurs ASIC sur le marché et que le budget de récompense du mineur diminuait au fil du temps, les mineurs seraient motivés pour extraire des pièces d’un autre projet plus récent. Les mineurs sont essentiellement des mercenaires qui veulent une récompense pour leur travail et iront là où la récompense est la plus élevée. Les projets plus jeunes peuvent offrir des récompenses plus élevées, et les mineurs peuvent donc facilement aller ailleurs. Il se peut qu’un projet PoW plus jeune ait un taux de hachage plus élevé que le Bitcoin. Bien sûr, cela dépend de la demande de pièces du projet concurrent, mais en même temps, dans une certaine mesure, ce scénario dépend de la valeur des pièces BTC.

Nous pouvons imaginer que le monde sera confronté à une crise énergétique en raison de la transition vers des sources d’énergie vertes et qu’il y aura une pression accrue pour une consommation raisonnable. Les gouvernements pourraient ne pas apprécier l’extraction de PoW et être enclins à chasser les mineurs du pays, comme l’a fait la Chine. Les raisons ne peuvent être qu’environnementales. Cela affaiblira le taux de hachage, du moins à court terme. Les réseaux PoS ne connaissent pas ce problème.

Il existe de nombreux autres vecteurs d’attaque que nous n’avons pas décrits. Cependant, il s’avère que les réseaux PoW n’ont pas d’avantage supplémentaire par rapport aux réseaux PoS, et la dépendance à la consommation d’énergie semble être plutôt un inconvénient. Si les réseaux PoS déjà en fonctionnement comme Cardano, Algorand, Polkadot restent sécurisés pendant les prochaines années et que personne ne parvient à briser leur protection, il sera évident que le PoW n’est pas nécessaire.

La nécessité d’une sanction

Dans le travail de Lyn, vous pouvez trouver l’argument suivant :

La preuve de travail est simple, car il n’y a pas besoin de punir les mineurs malhonnêtes qui essaient de valider la mauvaise chaîne ou qui font des blocs invalides qui ne correspondent pas aux règles du réseau de nœuds. Leur punition consiste simplement à dépenser de l’électricité sur des blocs qui n’étaient pas valides ou qui n’étaient pas inclus dans la chaîne la plus longue possible, et donc à perdre de l’argent. Ils s’infligent eux-mêmes leur propre blessure, et cela se produit donc rarement de manière délibérée. Il existe un lien tangible entre la blockchain et les ressources du monde réel.

Cardano n’a pas besoin de punir directement les mauvais acteurs. Elle n’a pas besoin de quelque chose comme le “slashing” (ndtr: comprendre “confiscation des jetons en punition d’un mauvais comportement sur un réseau PoS”) car elle dispose d’un schéma unique de partage des récompenses qui prend en charge un niveau élevé de décentralisation dans un environnement où toutes les parties prenantes sont économiquement incitées à se comporter de manière rationnelle. Un équilibre de Nash est la prescription d’une stratégie pour chaque participant rationnel, avec la propriété que si les autres joueurs la suivent, il n’est pas logique qu’un joueur rationnel s’en écarte.

Si le pool ne produit intentionnellement aucun bloc dans une époque donnée, il ne reçoit pas de récompense. Cette pénalité est suffisante puisque l’attaquant fait tourner son pool et n’est pas récompensé par le protocole. Pour qu’un pool ait une chance de valider des blocs, il doit avoir un enjeu suffisant. L’enjeu est constitué de pièces d’opérateur ou de pièces de délégant. Si le pool n’est pas rentable, les délégués migrent vers un pool compétitif. Naturellement, un pool inefficace est puni et un pool honnête est renforcé. L’opérateur du pool peut utiliser ses propres pièces et nuire délibérément au réseau. Cependant, cela ne se produit pas et même si c’était le cas, cela n’aurait pas d’effet significatif sur la production de blocs.

Lyn suppose qu’un lien avec une ressource physique qui est constamment consommée est nécessaire pour que les gens se comportent de manière rationnelle. Mais les gens se comportent rationnellement parce qu’ils ont la possibilité d’obtenir une récompense. Une punition directe n’est pas nécessaire. Il n’est pas difficile de mettre en œuvre des pénalités directes pour une faible efficacité de production de blocs dans le protocole, mais la pratique montre jusqu’à présent que ce n’est pas nécessaire.

Le pouvoir d’achat des pièces ADA et la possibilité de les échanger contre de la monnaie fiduciaire constituent un lien suffisant entre le monde numérique et le monde physique. Le consensus du réseau n’a pas besoin de consommer des quantités excessives d’électricité pour être sûr et fiable.

Les riches s’enrichissent

Un argument populaire, que Lyn décrit également, est que dans un réseau PoS, les riches deviennent plus riches. Cet argument nous semble faux. Lyn a écrit :

Avec un système de preuve d’enjeu, plus vous avez de pièces, plus vous avez de pouvoir de vote, et ceux qui ont les pièces sont aussi ceux qui gagnent les nouvelles pièces grâce au jalonnement. Puisqu’ils n’ont pas besoin de dépenser des ressources pour jalonner, ils peuvent simplement augmenter le montant global de leur jalonnement au fur et à mesure qu’ils gagnent des pièces grâce aux récompenses du jalonnement, et augmenter de façon exponentielle leur influence sur le réseau au fil du temps, pour toujours. En d’autres termes, la domination du réseau a tendance à entraîner une plus grande domination du réseau.

L’argument “plus vous avez de pièces, plus vous avez de pouvoir de vote” peut être réécrit en “plus vous avez de taux de hachage, plus vous avez de pouvoir de vote“. Cela est vrai dans les deux cas, PoS et PoW.

Lorsqu’il s’agit de profit, celui qui a la plus grosse entreprise gagne toujours plus. Si vous exploitez 10 fois plus de mineurs ASIC, vous ferez 10 fois plus de bénéfices que celui qui exploite un seul mineur ASIC.

Cardano récompense les délégataires proportionnellement. Si vous détenez 100 pièces ADA, vous recevrez en moyenne 5 pièces ADA par an. Si vous détenez 100 000 pièces ADA, vous recevrez 5 000 pièces ADA. Ainsi, si vous détenez 1 000 fois plus de pièces, votre récompense est 1 000 fois plus élevée. Votre participation au jeu est plus importante, il est donc normal que vous ayez plus de pouvoir de vote.

Ce qui compte vraiment, c’est la rapidité avec laquelle vous pouvez tirer parti de la récompense pour avoir plus d’influence sur les décisions du réseau et la récompense en même temps. Cardano est plus équitable que Bitcoin, car chaque nouvelle pièce ADA est automatiquement comptabilisée dans votre mise et l’augmente. Ce n’est pas le cas avec PoW. Afin d’augmenter votre part de taux de hachage dans le réseau, vous devez être en mesure d’acheter un nouveau mineur ASIC à partir des récompenses obtenues. Vous devez donc collecter les récompenses pendant une période plus longue avant d’être en mesure d’acheter un nouveau mineur ASIC. En tant que mineur amateur à domicile, vous pouvez attendre jusqu’à un an. Un grand homme d’affaires gagne suffisamment chaque jour pour acheter un nouveau mineur ASIC, ce qui lui permet de développer son activité plus rapidement que le mineur amateur.

Dans le cas des réseaux PoW, il est vrai que les riches s’enrichissent plus vite. Pour les réseaux PoS, ce problème est nettement moins dramatique.

L’équipe d’IOG a publié la première recherche sur l’égalitarisme des cryptomonnaies et nous vous recommandons de la lire.

Distribution équitable des pièces

Un autre argument courant est que seul le PoW a une distribution équitable des pièces car toutes les pièces doivent être minées. Avec les réseaux PoS, une équipe peut conserver un grand nombre de pièces et ainsi garder le contrôle. Nous osons dire que Cardano avait une distribution équitable des pièces. Il y a plus de 33 800 000 000 de pièces ADA en circulation, ce qui représente plus de 75 % du nombre total de pièces. 26.000.000.000 ont été vendues au public.

Mais qu’est-ce qu’une distribution équitable des pièces ? Du point de vue des nouveaux utilisateurs, il s’agit de savoir comment ils peuvent obtenir des pièces. Aujourd’hui, les investisseurs en crypto-monnaies achètent des pièces sur les bourses. Il est difficilement concevable que quelqu’un se mette à extraire des bitcoins si les coûts d’entrée se chiffrent en milliers de dollars américains. Les nouveaux arrivants ne se soucient pas de la distribution initiale des pièces. Ce qui devrait les intéresser, c’est de savoir combien de pièces sont actuellement en circulation sur le montant total et quelle est la composition actuelle des détenteurs. Si la plupart des pièces sont détenues par l’équipe et les investisseurs de capital-risque, cela peut être dangereux s’ils décident de vendre en masse.

Dans la pratique, une distribution équitable des pièces n’a pas pu être réalisée car ceux qui ont acheté en premier ont acheté beaucoup moins cher. L’équité ne peut être atteinte pour les actifs volatils de la même manière que pour les actions. L’achat de cryptomonnaies comporte toujours un risque, et celui qui est le plus disposé à prendre le risque au début a un bénéfice plus élevé. Ne prétendons pas que la façon dont les pièces sont extraites ou vendues initialement dans une ICO est plus importante qu’elle ne l’est réellement. Une distribution équitable serait celle où tous les habitants de la planète obtiendraient la même quantité de pièces au même moment. C’est un objectif inatteignable.

Produit de base & capitaux propres

Lyn et d’autres pensent que les pièces BTC sont une marchandise tandis que les pièces des réseaux PoS sont des capitaux propres. Les BTC sont considérées comme de l’or, tandis que les pièces ADA comme les actions du réseau Cardano. Nous ne pensons pas qu’il soit raisonnable d’essayer de décrire les cryptomonnaies avec d’anciennes étiquettes économiques. Cependant, jetons un coup d’œil à la situation.

De nombreuses sociétés minières extraient de l’or et l’orfèvre le transforme en lingots d’or que vous pouvez acheter. Ce lingot ne dépend pas de la société minière. Elle peut faire faillite et le lingot d’or aura toujours la même valeur. Il n’y a aucun lien entre l’or et les sociétés minières. L’extraction de l’or et la propriété de l’or sont totalement distinctes l’une de l’autre. L’extraction de l’or peut ne pas avoir lieu du tout si elle n’est pas économiquement viable.

Dans le cas des cryptomonnaies, l’existence des pièces dépend directement du réseau et de sa capacité à créer de nouveaux blocs. Sans le réseau, les pièces ne seraient pas liquides. Ainsi, le propriétaire des pièces dépend principalement du modèle économique, de la sécurité et de la décentralisation du réseau. Si les détenteurs de crypto-monnaies veulent protéger leur patrimoine, ils doivent continuer à surveiller l’état du réseau, comprendre les mécanismes sous-jacents et vendre les pièces en temps voulu en cas de danger. Il existe un lien direct entre l’existence d’un réseau et la possession de pièces.

Est-il avantageux de séparer le minage de PoW des propriétaires de pièces de monnaie BTC, ou est-il préférable que les propriétaires de pièces ADA aient un certain contrôle sur le réseau Cardano ?

La façon dont le monde financier actuel fonctionne est que tous les utilisateurs d’USD n’ont aucun contrôle sur la politique monétaire. La politique monétaire est contrôlée par le Conseil de la Réserve fédérale (Fed). Les utilisateurs d’USD doivent faire confiance à la Fed, qui est un petit groupe d’acteurs. Détenir des pièces de monnaie BTC est essentiellement la même chose. Les détenteurs de BTC doivent faire confiance aux mineurs de PoW et aux opérateurs de pool. Le contrôle des détenteurs de BTC sur le comportement des mineurs et des opérateurs de pool est minime. Comme nous l’avons dit, la plupart des utilisateurs n’exploitent pas et n’exploiteront pas des nœuds complets. Le minage est une activité exclusive. Les BTC sont donc très similaires à la monnaie fiduciaire en termes de contrôle. Les mineurs de PoW, comme la Fed, feront toujours passer leurs propres intérêts avant ceux des détenteurs de BTC. La seule différence est que les détenteurs de BTC comptent sur l’immuabilité des règles du bitcoin. Cependant, il s’agit simplement d’une sorte de contrat social entre les utilisateurs et l’équipe ainsi que les participants au minage.

Imaginez que chaque détenteur d’USD puisse décider de la politique monétaire avec sa part. C’est ainsi que fonctionnent les réseaux PoS. Les détenteurs d’ADA ont le contrôle du consensus du réseau et peuvent décider directement du pool à soutenir. Ce faisant, ils participent essentiellement à la décentralisation, garantissent que les pools ne censurent pas les transactions et peuvent même décider directement de la politique monétaire. Ensemble, ils garantissent que la politique monétaire reste inchangée. Si elle devait changer dans quelque condition que ce soit, ce serait décidé par tous les propriétaires de pièces ADA, et non par un petit groupe de mineurs. Cela n’a rien à voir avec le monde actuel de la monnaie fiduciaire.

Je comprends l’argument selon lequel le BTC est comme l’or à cause du minage, mais je crains que cette analogie ne soit pas exacte dans le monde de l’internet. De plus, à travers les cryptomonnaies, nous voulons avoir un meilleur système que le système financier actuel. La solution consiste à répartir le pouvoir entre tous les utilisateurs, et non à laisser des pouvoirs importants à un petit groupe d’acteurs.

Si nous devions décider s’il faut remplacer le monde financier actuel par un réseau PoW ou PoS, un réseau PoS semble définitivement préférable. Il nous semble avantageux que celui qui détient les pièces ADA ait également un pouvoir de décision proportionnel dans le réseau pour toujours. À l’inverse, si les gens sont obligés de dépenser des ressources financières (consommation d’énergie) pour avoir un pouvoir de décision, cela semble être un système exclusif dans lequel seuls les riches prennent des décisions.

L’une des autres raisons est que personne ne peut prédire l’avenir et qu’il est très probable que les règles du réseau devront être modifiées. Par exemple, si le budget de sécurité du bitcoin s’épuise et que l’inflation doit être introduite, qui doit décider ? Est-ce que ce sera les mineurs ou tous les détenteurs de pièces BTC ? Comment le vote sera-t-il effectué ? Les réseaux PoS sont bien mieux préparés à la gouvernance décentralisée et à l’avenir.

La capacité à s’adapter facilement à de nouvelles conditions peut constituer un avantage considérable par rapport aux systèmes rigides qui ne peuvent être modifiés. Le débat n’est pas de savoir s’il faut changer les règles ou non, mais surtout de savoir qui décidera. L’une des règles de base de la décentralisation est que tous les membres du système ont un statut égal. Cela signifie essentiellement que si la majorité est d’accord avec le changement, tout va bien et le changement peut être effectué.

Satoshi Nakamoto a voulu créer un système dans lequel les gens auraient la possibilité de voter. Jetons un coup d’œil au livre blanc sur le bitcoin :

La preuve de travail résout également le problème de la détermination de la représentation dans la prise de décision majoritaire. Si la majorité était basée sur le principe “une adresse IP, un vote”, elle pourrait être détournée par toute personne capable d’allouer de nombreuses adresses IP. La preuve de travail est essentiellement un CPU par vote.

Comme vous pouvez le constater, la vision originale est que les gens pourront voter sous une forme ou une autre. Les réseaux PoS distribuent le pouvoir de vote par le biais de pièces de monnaie, ils sont donc plus proches de la vision originale que le bitcoin tel qu’il existe aujourd’hui.

Conclusion

Les consensus PoW et PoS présentent tous deux des inconvénients et aucun réseau de blockchain n’est complet. La décentralisation de Bitcoin se dégrade et la sécurité à long terme est incertaine. Cardano est encore un réseau relativement nouveau, mais il est plus décentralisé depuis le déploiement du consensus PoS, s’attaquant à un réseau plus coûteux et plus difficile à engager. Les réseaux PoS sont généralement beaucoup plus durables à long terme.

L’avènement des ordinateurs quantiques va obliger les équipes à changer complètement la cryptographie actuelle. Les réseaux blockchain sont toujours dépendants des humains. Les choses les plus importantes dont disposent les réseaux sont les équipes et les communautés. Tout changement majeur dans les règles du protocole doit être conforme aux souhaits de la majorité de la communauté, car c’est ainsi que nous satisfaisons le principe de base de la décentralisation. La manière d’appréhender correctement la communication entre l’équipe et la communauté est encore un sujet de recherche et d’expérimentation.

Les débats sérieux sur les avantages et les inconvénients des réseaux PoW et PoS n’ont pas encore eu lieu. Les communautés s’affrontent plus qu’elles ne débattent. De nombreux arguments sont faux et reposent davantage sur l’idéologie que sur la réalité ou le raisonnement rationnel. C’est dommage, car si nous voulons vraiment trouver des réseaux adaptés et décentraliser notre monde, nous devons travailler ensemble pour trouver les meilleurs candidats.

Cet article est une traduction de : https://cardanians.io/en/proof-of-stake-is-the-appropriate-consensus-for-the-financial-revolution-204

Du contenu de qualité autour de Cardano et son écosystème.